昨今の物価高騰により、一般の家計にも少なからず影響が出ている状況です。

そういった厳しい環境下で、少しでも生活費の節約のため、ふるさと納税を活用されている方も多いのではないでしょうか?ただ、同時に住宅ローンを抱えている方は、住宅ローン控除も併用できるのか、疑問に持たれている方も多いかと思います。

そこで今回は、住宅ローン控除とふるさと納税を併せて活用する際に、損をしないための留意点を解説します。

1.ふるさと納税の概要

ふるさと納税は、ご存じの通り、自分の選んだ自治体に寄附を行うことで各自治体から返礼品を受け取ることができ、寄附額のうち2,000円を超える金額については所得税と住民税から控除される制度です。

控除を受けるためには、原則、ふるさと納税を行った翌年に確定申告を行う必要があります。

ただ、納税先の自治体数が5団体以内である場合は、各自治体に申請することで手続きが完結する「ワンストップ特例制度」を利用することができます。

また、「ワンストップ特例制度」を利用する場合は、寄附額の2,000円を超える部分の全額が住民税から控除されます。つまり、所得税からは控除されないということです。

2.住宅ローン控除の概要

住宅ローン控除は、住宅ローンを利用して住宅の新築・取得又は増改築等をした場合、年末のローン残高の0.7%を所得税(所得税から控除しきれなかった部分は、97,500円を限度として翌年の住民税)から最大13年間控除する制度です。

控除を受けるためには、適用1年目には確定申告が必要です。

適用2年目以降は勤務先に書類を提出することで、年末調整で完結することができます。

3.ふるさと納税と住宅ローン控除の併用は可能か?

結論として、両制度の併用は可能です。

ただし、いずれの制度も税額控除のため、自身の納税すべき税額以上に控除することはできません。

また、住宅ローン控除については、前述の通り住民税から控除する場合には限度額が存在し、両制度の適用の方法によっては控除しきれない部分が生じる可能性があるため留意が必要です。

では、具体的にどのような場合に控除しきれない部分が生じるのか、次項でケース別に見てみましょう。

4.ケース別のシミュレーション

以下のそれぞれのケースで確定申告を行った場合の控除額をシミュレーションします。

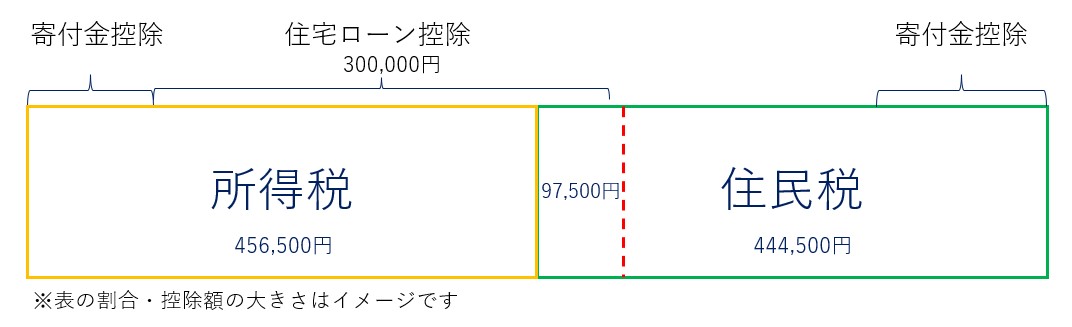

(1)全額控除できるケース

・給与(額面)収入:8,000,000円

・社会保険料控除:1,200,000円

・住宅ローン控除:300,000円

・ふるさと納税(限度額):129,000円

◆税額(住宅ローン・寄附金控除前)

・住民税額:444,500円

合計:901,000円

(※1)復興特別所得税は考慮しない

◆税額(住宅ローン・寄附金控除後)

・住民税額:343,300円

合計:474,400円

(※1)復興特別所得税は考慮しない

上記の場合、住宅ローン控除・寄付金控除を適用したことによる控除額は426,600円(901,000円-474,400円)となり、住宅ローン控除分300,000円+ふるさと納税控除分127,000円(129,000-自己負担2,000円)の合計427,000円(※2)のほぼ全額が控除できています。(※2)控除額との差額400円は、税金計算の過程で生ずる端数

これは、ふるさと納税による寄附金控除を所得税から行っても、住宅ローンの控除額が、住民税の控除限度である97,500円以内に収まっているからです。

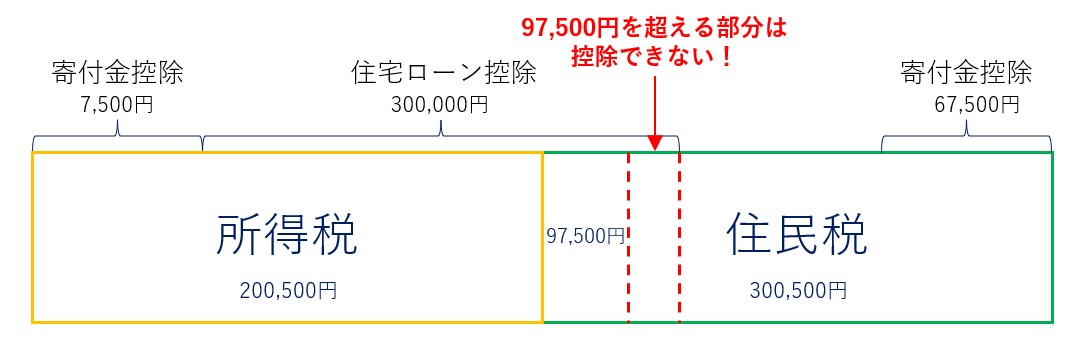

(2)控除しきれない部分が発生するケース

給与(額面)収入:6,000,000円

社会保険料控除:900,000円

住宅ローン控除:300,000円

ふるさと納税(限度額):77,000円

◆税額(住宅ローン・寄附金控除前)

住民税額:300,500円

合計:501,000円

(※1)復興特別所得税は考慮しない

◆税額(住宅ローン・寄附金控除後)

住民税額:135,500円

合計:135,500円

上記の場合、住宅ローン控除・寄付金控除を適用したことによる控除額は365,500円(501,000円-135,500円)にとどまり、住宅ローン控除分300,000円+ふるさと納税控除分75,000円(77,000円-自己負担2,000円)の375,000円に対し、控除しきれていない部分が9,500円生じています。

これは、ふるさと納税の控除額が所得税から引かれることで、住宅ローン控除による所得税の控除額が減少してしまい、住民税の控除限度である97,500円を超過してしまったためです。

5.対策とまとめ

上記の通り、自身の収入・借入状況等によっては、ふるさと納税・住宅ローン控除を最大限活用できないケースが生じます。

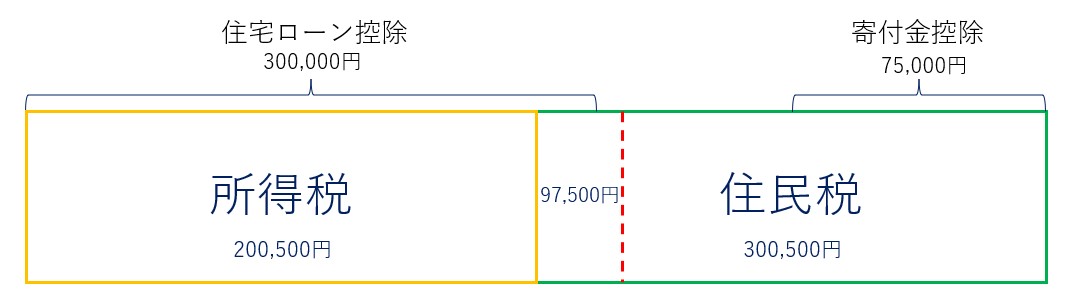

対策としては、「ワンストップ特例制度」を利用することが挙げられます。

「ワンストップ特例制度」を利用する場合、ふるさと納税の控除額は全額住民税から控除することになり、結果として、住宅ローン控除はまず全額所得税から控除され、住民税の控除限度額に抵触することを防ぐ効果があるのです。

ただし、「ワンストップ特例制度」は確定申告をしていない人のみが利用できる制度なので、住宅ローン控除の適用1年目は必ず確定申告を行う必要があるため、利用することができません。

従って、上記対策は適用2年目以降で検討されると宜しいかと思います。

執筆:アタックス税理士法人 税理士 永井 良輔

監修:アタックス税理士法人 税理士 入駒 慶吾