働き方改革の推進により、フリーランスとして働く人も増えているのではないでしょうか?

今回は、フリーランスの方が支払わなければいけない税金について、その種類と特徴などを中心に紹介します。

所得税

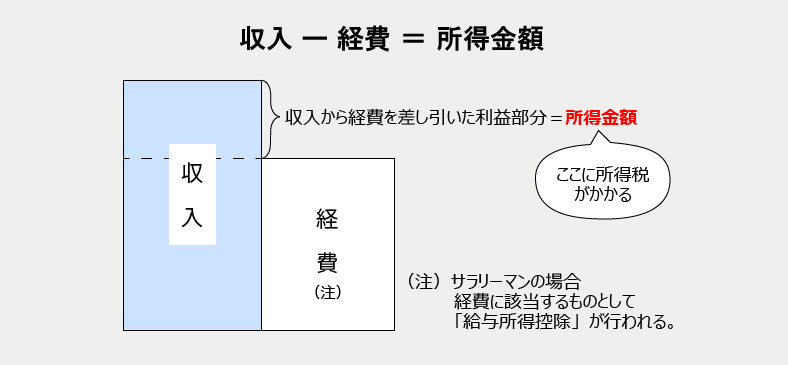

所得税は、個人が1年間で儲けた所得金額につき、国に対して支払う税金です。

所得金額とは、収入から経費を差し引いた、いわゆる利益部分のことを言います。

会社から給料をもらっているサラリーマンなどの個人の方も所得税を支払っています。

サラリーマンの場合には、給料をもらう際に源泉徴収として所得税があらかじめ天引きされており、12月の年末調整で1年間の正確な所得税が計算される仕組みになっています。

一方、フリーランスの場合には、その業務内容によって源泉徴収の有無は変わってきますが、自身で確定申告を行うことで、1年間の正確な所得税を計算し、申告納付することになります。

なお、確定申告の期限は毎年3月15日までと決められています。

所得税の税率は、所得金額が大きければ大きいほど税率が高くなる累進税率です。

具体的には、所得金額が年間195万円以下であれば5%、所得金額が年間4,000万円を超えるような場合には45%の税金がかかってきます。

詳細は以下の所得税の税率表をご覧いただければと思います。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | なし |

| 195万円超330万円以下 | 10% | 97,500円 |

| 330万円超695万円以下 | 20% | 427,500円 |

| 695万円超900万円以下 | 23% | 636,000円 |

| 900万円超1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

住民税

住民税は、自身が住んでいる都道府県と市区町村に対して支払う税金です。

なお、住民税は、

- 所得金額に対して支払う「所得割」

- その自治体に住んでいることに対して支払う「均等割」

という2つの税金から構成されています。

また、住民税の金額は前年の所得金額に応じて決まりますので、フリーランスの場合には所得税の確定申告をすることで自動的に翌年の住民税の金額も計算される仕組みになっています。

住民税は、フリーランスの前年の所得税の確定申告に基づき、各自治体が納付書を作成、送付してくれます。納付書は6月ごろにお住いの自治体から送付され、納期は6月末、8月末、10月末、翌1月末の年4回とされています。

住民税の税率は、「所得割」部分については所得金額に対して10%(都道府県6%、市区町村4%)、「均等割」部分については、所得の有無にかかわらず一律4,000円となります。

事業税

事業税は、事業を行っていることに対して都道府県に対して支払う税金です。

事業税についても住民税と同様、所得税の確定申告をすることで自動的に事業税の金額が計算され、各自治体から納付書が送付される仕組みになっています。事業税の納期は8月末と11月末の年2回とされています。

事業税の税率は、年間の所得金額が290万円を超える場合に、その超えた部分の所得金額に対してフリーランスの事業内容に応じて3~5%とされています。

事業内容と税率の関係の詳細は省略しますが、例えばコンサルタント業やデザイン業などの場合には5%の税率となります。

(参考)東京都HP「個人事業税の法定業種と税率」※税率は全国同一です。

消費税

消費税は、課税売上と言われる売上金額が1,000万円を超える場合に納税義務が発生するもので、国に対して支払う税金です。

課税売上とは「商品の売上げのほか、機械や建物等の事業用資産の売却など事業のための資産の譲渡、貸付け、サービスの提供」をいい、消費税を認識すべき売上とされています。

通常フリーランスにおいて発生する多くの取引はこの課税売上に該当するものと思われますので、年間1,000万円を超える売上金額がある場合には、消費税の納税義務があると考えていただいてよいかと思います。

少し分かりづらいのが、この年間1,000万円の認識が「2年前の売上金額」で判定されるということです。例えば・・・

- 2年前の売上金額が1,100万円だった場合には、当年において消費税の納税義務が発生します。

- 2年前の売上金額が900万円だった場合には、当年における消費税の納税義務はなしということなります。

消費税の計算の仕組み

さて、消費税の計算の仕組みは、課税売上と言われる売上金額にかかる消費税から、課税仕入れと言われる仕入れや費用の金額にかかる消費税を差し引いて差額を申告納付することになっています。

2,000万円の売上金額、1,500万円の仕入れや費用の金額があった場合

売上金額にかかる消費税=2,000万円×10%=200万円

仕入れや費用にかかる消費税=1,500万円×10%=150万円

200万円―150万円=50万円

が納付すべき消費税ということになります。

消費税についても所得税と同様に、自身で確定申告を行う必要があり、確定申告の期限は3月31日までとされています。

消費税の税率はご存じのとおり、2019年10月1日より8%から10%に引き上げられました。

まとめ

今回はフリーランスに関わる主な税金についてまとめさせていただきました。

税金の種類によって計算方法や税率、申告や納付の期限なども異なりますので、それぞれの特徴をしっかり理解し、正しい申告と納税を行っていただければと思います。

アタックス税理士法人 税理士 長沢健史

2001年 法政大学卒。主に中堅企業から上場企業に対する税務顧問、税務コンサルティング業務に従事。企業再生支援業務等にも携わる。組織再編、連結納税等の手法を利用したタックスプランニング、資本政策の策定に強みを持つ。