新型コロナウイルスの拡大により在宅勤務の重要性が増しています。

朝にオフィスに向かい、業務をこなし、夕方に帰宅するのが当たり前だった日常生活ですが、半ば強制的に転換を求められた方も多いのではないのでしょうか。

その場合、様々な疑問が湧いてきたと思います。

「自宅をオフィス仕様にしなければならないけど自費で整えるの?」

「自宅で働くときの経費はどうなるの?」etc.

そこで今回は、在宅勤務にかかる費用の扱いについて解説していきます。

国税庁がFAQを公開

多くの会社は、在宅勤務に必要な備品の支給や経費の負担など、さまざまな費用負担に関する方策を導入しています。

しかし、これらには「会社の経費として見られる場合」と「従業員への現物支給(つまり給与)として見られる場合」があり、税の扱いでは大きく違ってきます。

なぜなら、給与として見られた場合には、従来の給与と合わせて源泉所得税の徴収対象となるからです。

令和3年1月(令和3年5月31日更新)に国税庁より「在宅勤務に係る費用負担に関するFAQ(源泉所得税関係)」(以下「FAQ」)が公開されました。

これに従って、企業の費用になるのか、個人の給与になるのかを確認していきます。

ケース1:会社から在宅勤務手当が支給されました

在宅勤務のために通常必要な費用について、かかる費用の「実費相当額を会社で精算」することで支給される手当は給与となりません。

しかし、在宅勤務に通常必要な費用として支給される手当で、「使用しなかったとしても会社に返還しなくてよいもの」は給与となります。

例えば、従業員に対して毎月渡し切りで5,000円支給する手当などが給与に該当します。

ケース2:会社から在宅勤務環境を整えるための物品の支給を受けました

パソコンなどの事務用品や机・椅子・空気清浄機など、会社から在宅勤務環境を整えるための物品の支給を受ける場合があると思います。

会社が所有しているものを在宅勤務のために「貸す」場合には、その物は給与にはなりません。

しかし、従業員に「あげる(従業員の所有物になる)」場合には、給与となります。

なお、「貸す」というものの中には、支給された物を会社に無断で処分できず、使わなくなった場合には会社に返さなければならないものも含まれます。

ケース3:会社からマスクや消毒液など消耗品の購入費用の支給を受けました

在宅勤務のために通常必要な物の費用であって、かかった費用を「会社で精算することによって支給される」一定の金銭については給与となりません。

ただし、従業員の家族などが使うもののために支給された金銭は給与となります。

ケース4:電話やインターネット接続など通信料の支給を受けました

(1)電話料金

①通話料

通話明細書などで「業務のために使用したとわかるもの」について支給される金銭は給与になりません。

また、営業担当や出張サポート担当など通話を頻繁におこなう業務については、業務のために使用した部分を、合理的に計算することで支給される金銭は給与になりません。

②基本料金

業務のために使用した部分を、合理的に計算することで支給される金銭は給与になりません。

(2)インターネット接続料金

業務のために使用した基本料金やデータ通信料を、合理的に計算することで支給される金銭は給与になりません。

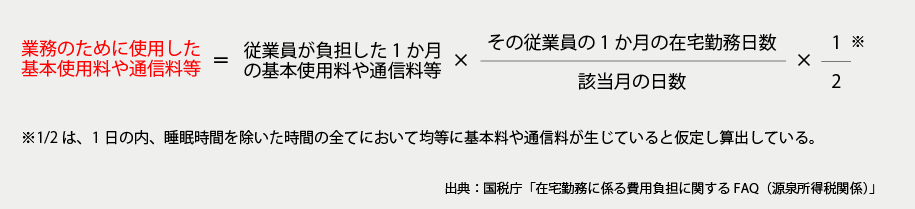

(3)合理的な計算方法とは

上記(1)(2)の合理的な計算方法とは、例えば次の算式になります。

※クリックすると画像が開きます。

ケース5:電気料金の支給を受けました

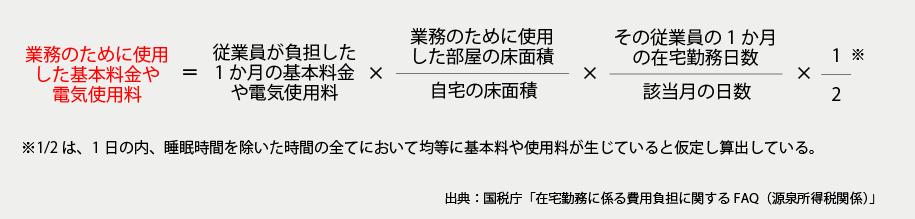

業務のために使用した基本料金や電気使用料を、合理的に計算することで支給される金銭は給与になりません。

合理的な計算方法は、例えば次の算式になります。

※クリックすると画像が開きます。

その他

その他、レンタルオフィス代金の支払い、ホテル利用料の支払い、室内消毒費用やPCR検査費用の支払い、食券の支給などがFAQに掲載されています。

おわりに

国税庁公開資料「在宅勤務に係る費用負担に関するFAQ(源泉所得税関係)」を引用し、その概略を解説しました。詳細は同FAQをご確認ください。

会社の在宅勤務に関する費用負担は、業務にかかわるものなのか、プライベートにかかわるものなのかの判断が大切になります。

業務にかかわるものは会社の経費となりますが、プライベートにかかわるものとされた場合には、従業員個人の給与と見られます。

この場合、源泉所得税の徴収増加もありますが、給与総額の増加にもなりますのでご注意ください。

アタックス税理士法人 社員 税理士 青木 規朗

中小企業から上場企業まで幅広い法人税務顧問を担当する傍ら、個人資産家や企業オーナー等への資産税業務に従事。特に組織再編を含めた自社株承継対策や相続対策など財産コンサルティングを得意とする。