国税庁は令和4年10月7日に「副業に係る所得」に関する改正通達『「所得税基本通達の制定について」の一部改正について(法令解釈通達)』を公表しました。

改正にあたっては意見公募を実施しており、1か月の間に7,059通もの意見が寄せられ、国民の関心が非常に高い改正の内容であったことが伺えました。

というのも、所得区分の種類によっては赤字と黒字を相殺することができるため、最終的な税金の負担額が大きく異なってくるからです。

今回は、副業を行っている場合の、改正後の所得区分の考え方を説明します。

改正の背景

働き方改革やテレワークの推進など、働き方が多様化している現代では副業を行っている方も多いのではないでしょうか。政府としても企業の競争力の向上や、個人の所得増加・スキルアップの観点から副業を推進する方針を掲げています。

一方で、所得税法の観点からは副業に係る所得区分の判定が難しいといった課題がありました。

具体的には、副業のうち明らかに不動産所得や給与所得に該当するものとして判定できるものについては問題にはなりませんが、それ以外の副業に係る所得区分(つまり事業所得か、雑所得のいずれに該当するか)の判定基準が不明確でした。

これにより、赤字副業を事業所得として申告して給与所得等と損益通算する場合など、事業所得の解釈によって税負担額が軽くなることから不公平であると指摘する声が少なくありませんでした。

損益通算とは?

損益通算とは、ある所得に損失(赤字)が生じ、他の所得に利益(黒字)がある場合、 一定の順序に従って利益と損失を相殺できる制度のことをいいます。

損益通算を行うことで、課税される所得(課税標準)が小さくなりますので、納税者にとって有利になります。

ただし、すべての所得について損益通算ができるわけではなく、事業所得をはじめとした限られた種類の所得から生じた損失のみが通算できる制度です。

例えば、事業所得で損失が生じている場合は、基本的には他の所得と損益通算が行えますが、雑所得において損失が生じていたとしても、他の所得と損益通算は行えません。

事業所得、雑所得のいずれに該当するか?

今回の副業に当てはめて考えると、副業に係る所得が事業所得に該当する場合には損益通算を行うことができる一方、雑所得に該当する場合には損益通算を行うことができません。

つまり、副業に係る所得を事業所得とした方が、損益通算の観点から有利となります。

事業所得とは?

事業所得とは、簡単に言うと個人で行っている事業により生じる所得です。

ここでいう「事業」とは、自己の責任をもって行うもので、営利目的かつ反復継続して行うものであることに加えて、費やした労力や人的・物的設備の有無等その他の事実をもって社会通念上、「事業」と認められるものとされています。

雑所得とは?

雑所得とは、所得税法で定める雑所得を除く9種類の所得のいずれにも該当しなかった所得です。

(参考)10種類の所得:国税庁HP「No.1300 所得の区分のあらまし」

具体例としては、公的年金等、非営業用貸金の利子、副業に係る所得(原稿料やシェアリングエコノミーに係る所得など)が該当します。

所得区分の判定上の問題点

事業所得と雑所得を区分する場合、雑所得は他の9種類の所得のいずれにも該当しなかった残りの所得であることから、

↓

●事業所得に該当しないと判断した場合は、雑所得に該当

(当然、事業所得以外の所得には該当しないという前提)

という流れになります。

しかし、事業所得に該当するかどうかの判断は、社会通念上事業として認められるかどうかによりますので、主観的な要素を排除しきれません。

このことから、納税者は事業所得だと判断する一方で、課税当局は雑所得と判断する、といったような見解の不一致が生ずるという問題が多くあったのです。

改正のポイント 改正後の所得区分の判断

そうした問題点を改善するために、国税庁は所得税基本通達35-2の改正を行い、以下のような考え方の指針を明らかにしました。

まず事業所得と認められるかどうかについて、原則として

「その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうか」

で判定することを改めて示したうえで、

「その所得に係る取引を記録した帳簿書類の保存」

があれば概ね事業所得に該当することが明らかにされました。

ただし、

「その所得の収入金額が、例年、300万円以下で主たる収入に対する割合が10%未満の場合」や

「その所得が例年赤字で、かつ、赤字を解消するための取組を実施していない場合」

は事業規模や営利性の観点から、一般的に社会通念上事業と判定するに足るような事実が乏しいと考えられるため、その所得に係る取引を記録した帳簿書類を保存している場合であっても、事業と認められるかどうかを個別に判断することとされています。

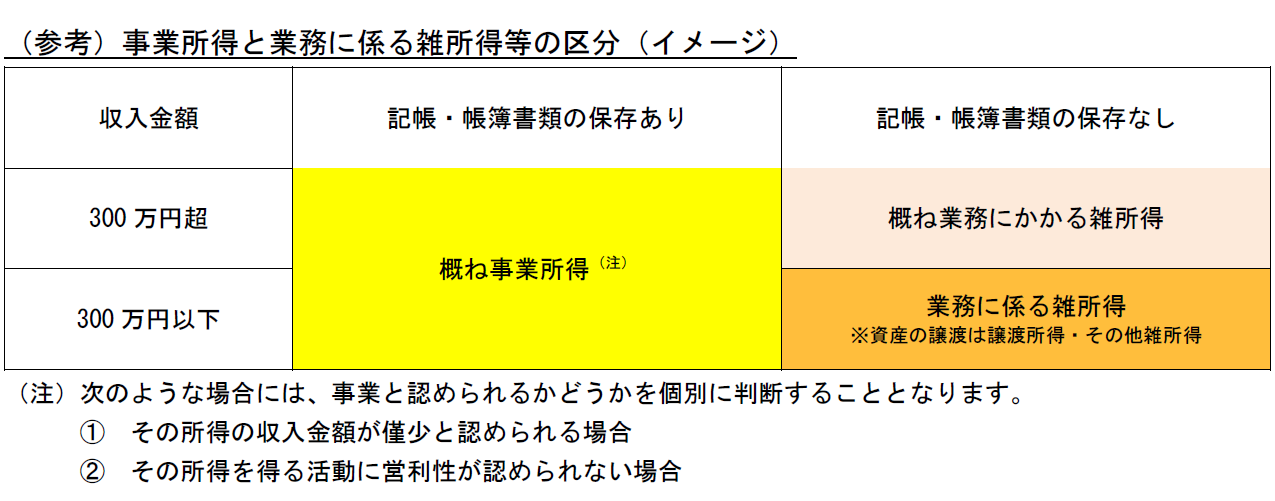

まとめ:事業所得と雑所得等の区分イメージ

以上のことをまとめると、通達改正後の副業に係る事業所得と雑所得の所得区分については以下の図のようなイメージとなります。

出典:国税庁HP「所得税基本通達の制定について」の一部改正について(法令解釈通達)令和4年10月7日 「雑所得の範囲の取扱いに関する所得税基本通達の解説」

今後の副業に係る所得区分の判定については、原則として社会通念上事業に該当するかどうかにより判定する必要があることに留意しつつ、その副業に係る帳簿書類の記録、保存の有無を重要な要素の一つとして判定を行っていくことになると考えられます。

おわりに

いかがでしたでしょうか。

働き方の多様化が進む現代においては、今後ますます副業を行う人が増えていくことが予想され、今回ご説明した副業に係る所得区分の判定は、より多くの人が直面する問題であると思います。

今回の改正により以前と比べると所得区分の判定が一定程度明確化されたものの、いまだ難しい問題であることに変わりはないため、副業に係る所得区分でお悩みの際は、専門家である税理士にご相談いただくことを推奨いたします。

執筆:アタックス税理士法人 コンサルタント 髙橋 優介

監修:アタックス税理士法人 社員 税理士 海野 大