新型コロナウィルス感染症の拡大により、個人や、業績が大きく悪化した企業向けにさまざまな給付金の制度があります。

今回の新型コロナウィルス対策でもらえるお金のうち、主なものは次の4つです。

このうち、個人向けの「特別定額給付金」は所得税が課税されず、事業者向けの給付金、協力金は法人税(個人事業主の場合は所得税)が課税されます。

同じ、国や地方自治体からの支給なのに、なぜ、非課税と課税に分かれるのでしょうか?

今回は、コロナ対策でもらえるお金を通して、税金の基本的な考え方をお伝えしたいと思います。

所得税における「課税」「非課税」の考え方

まず、所得税では、課税・非課税についてどのように考えているのか見てみましょう。

所得税法では、原則、個人の所得すべてを課税対象としています。

税法は、税金を支払う能力(担税力)に応じて課税する仕組みになっていますので、個人が何らかの理由でお金(経済的な利益)を得た場合、担税力があるので所得税を課します、という規定になっています。

では、なぜ「特別定額給付金」は非課税なのでしょうか?

それは、「特別定額給付金」は「新型コロナ税特法」の第4条第1号に基づき非課税と規定されているからです。

新型コロナ税特法(新型コロナウイルス感染症等の影響に対応するための国税関係法律の臨時特例に関する法律)

第4条(給付金の非課税等)

市町村又は特別区から給付される給付金で次に掲げるものについては、所得税を課さない。

1 新型コロナウイルス感染症及びそのまん延防止のための措置の影響に鑑み、家計への支援の観点から給付される財務省令で定める給付金

つまり、「特別定額給付金」も個人がお金を得ているのですが、法律で非課税と規定されているため、課税されないのです。

事業者向け給付金には、なぜ非課税の規定がないのか?

一方、事業者向けの「持続化給付金」「雇用調整助成金」「休業協力金」は、このような非課税の規定がないため、課税されます。

そう聞くと、事業者向けの「持続化給付金」「雇用調整助成金」「休業協力金」に、なぜ非課税の規定を設けないのか?という疑問がわいてくると思います。

しかし、こうした事業者向けの給付金を非課税にすることは、「税の公平性」の観点からみると問題なのです。

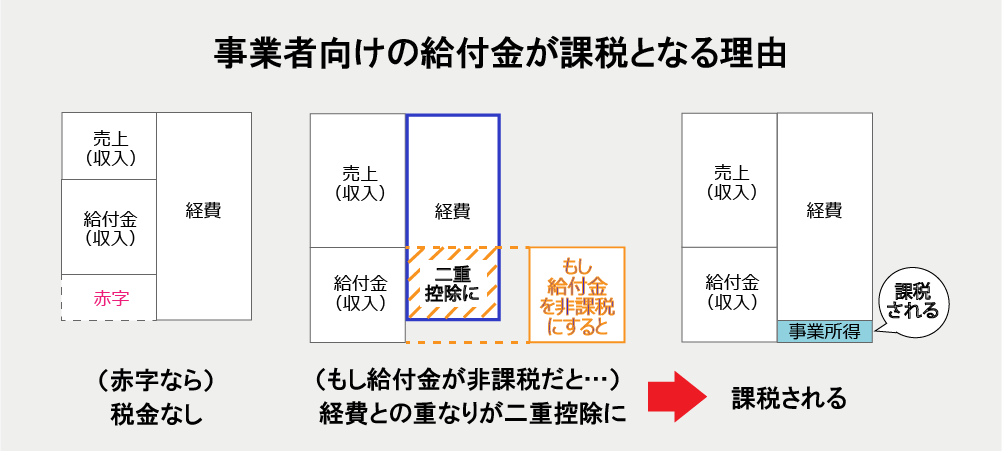

事業者向けの給付金を非課税にすると「二重控除」に

事業者向けの給付金への課税は、受け取った給付金を売上(収入)に計上し、そこから通常の家賃や人件費などの経費を差し引いた「事業所得」として税金が計算されます。

もし、こうした給付金を非課税にして、さらに家賃や人件費などの経費を通常通り控除できるとなると、給付された金額には二重で控除できることとなり、コロナ禍でも給付金をもらわずに頑張っている事業者との不公平感が生まれます。

つまり、営業努力で黒字にしている事業者に対して、給付金や協力金の補填で黒字になっている事業者の方が支払う税金が少なくて済むとなると、「働かない方が得だ」と考える事業者も出てきかねないため、「税の公平性」という観点からも、事業者への支給である給付金、協力金は課税されるのです。

ちなみに、もし「特別定額給付金」も課税されていたら…

ちなみに、個人向けの「特別定額給付金」は非課税となっていますが、もし、課税されていたとしたら、どのような手続きになるでしょうか?

おそらく、「10万円の給付金をもらった人は確定申告をしてください」ということになるでしょう。

ここ数年の確定申告書を提出した人の数は、2,000万人ほどですので、総人口を1億人とした場合、5人に1人しか確定申告をしていない計算になります。

それがもし、特別定額給付金を課税とした場合には、今まで確定申告をしていなかった多くの人に申告の負担を求めることになります。

今回の特別定額給付金は、支給方法なども非課税を前提に決められており、もらった人に負担をかけないような制度設計にしたと思われます。

その他、各種支援策の課税・非課税の一覧

今回のコロナ禍ではさまざまな給付金や支援策が利用されています。

主なものの課税・非課税の区分は、以下をご参照ください。

「新型コロナ税特法」により非課税となるもの

・特別定額給付金

・子育て世帯への臨時特別給付金

「所得税法」により非課税となるもの

・企業主導型ベビーシッター利用者支援事業の特例措置における割引券

・東京都などのベビーシッター利用支援事業における助成

事業所得等に区分されるもの(課税されるもの)

・小学校休業等対応助成金、支援金

・雇用調整助成金

・持続化給付金

・都道府県の感染拡大防止協力金

アタックス税理士法人 税理士 稲木武雄

2000年 金沢大学卒。ベンチャー企業から上場会社まで幅広い会社の税務顧問業務を担当、また、組織再編成実行支援といった特殊税務や相続対策などの資産税についても幅広く対応、総合的な税務コンサルタントとして活躍するプロジェクトマネージャー。