ニュースや新聞等でも話題になっている「消費税のインボイス制度」が、2023年の10月1日からスタートします。

ここでは、ビジネスパーソンが知っておきたいインボイスのポイント(インボイス制度ができた背景を含む)を説明したいと思います。

(注)下記では、理解しやすい例として飲食店や飲食料品卸売業者を挙げていますが、全ての業態に共通です。

インボイス制度って?

インボイス制度は、消費税の「仕入税額控除」を行う際の請求書の保存方式の一つです。

何を言っているのか分からないですよね。

そこでまず、消費税はどのように国に納められているのか、仕入税額控除とは何か、そして、インボイス制度とは何か、について順に説明していきます。

事業者での消費税の計算方法

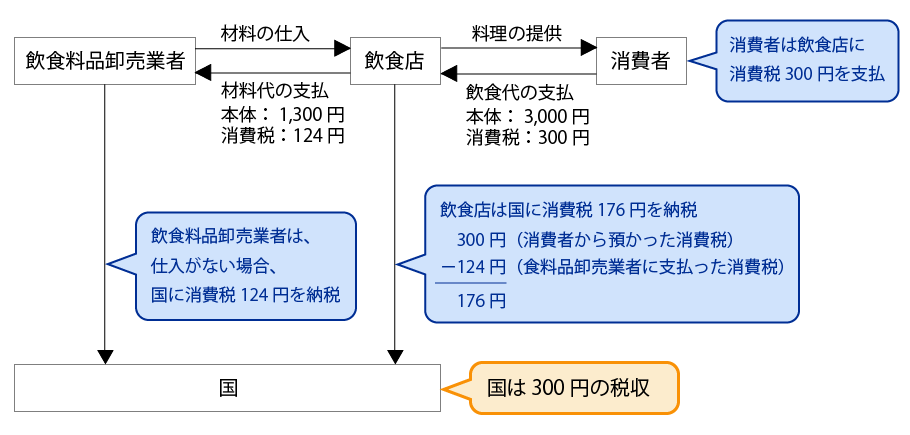

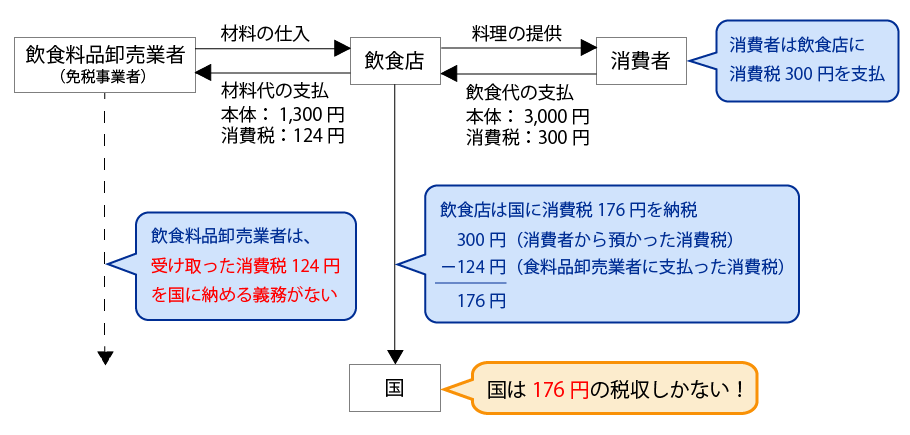

消費税は、下図のように国に納められています。

図のように、消費税は、消費者が国に”直接”支払うのではなく、飲食店や飲食料品卸売業者が国に”間接”的に支払っています。

消費税が”間接税”であると言われる所以です。

仕入税額控除とは?

上図の例で飲食店が176円の消費税を納めているように、事業者の納付すべき消費税は次の式で計算されます。

*赤字箇所:仕入税額控除

仕入税額控除とは、「支払った消費税」を「預かった消費税」から差し引くことができることをいいます。

ただし、この「支払った消費税」を差し引くためには、法律で一定の要件が課せられています。

現行の制度における「一定の要件」(2023年9月30日まで)

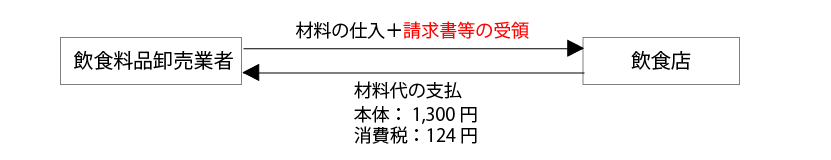

この一定の要件とは、所定の記載事項を記載した帳簿及び請求書等の保存をすることです。

帳簿に関してはここでは説明を割愛し、請求書の要件について説明します。

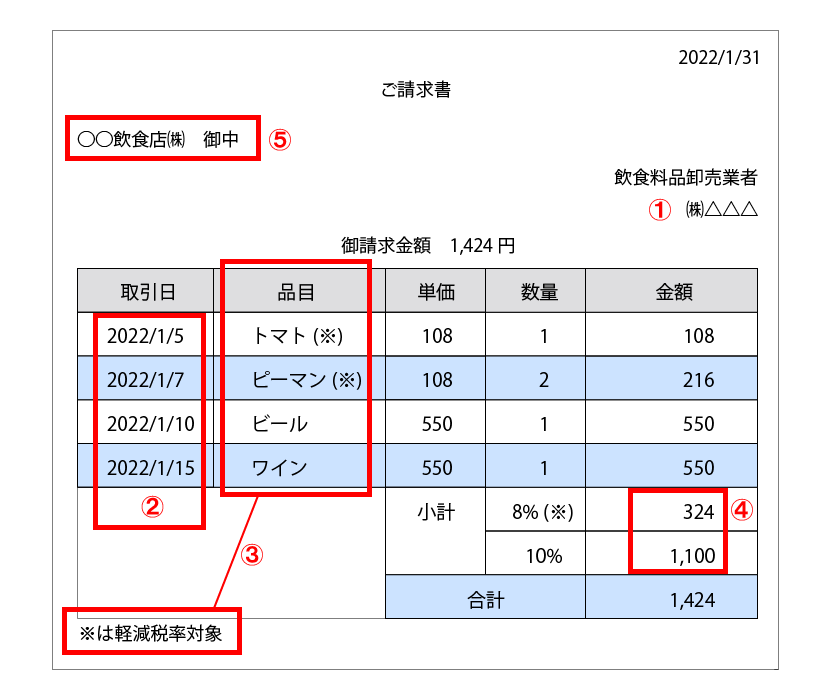

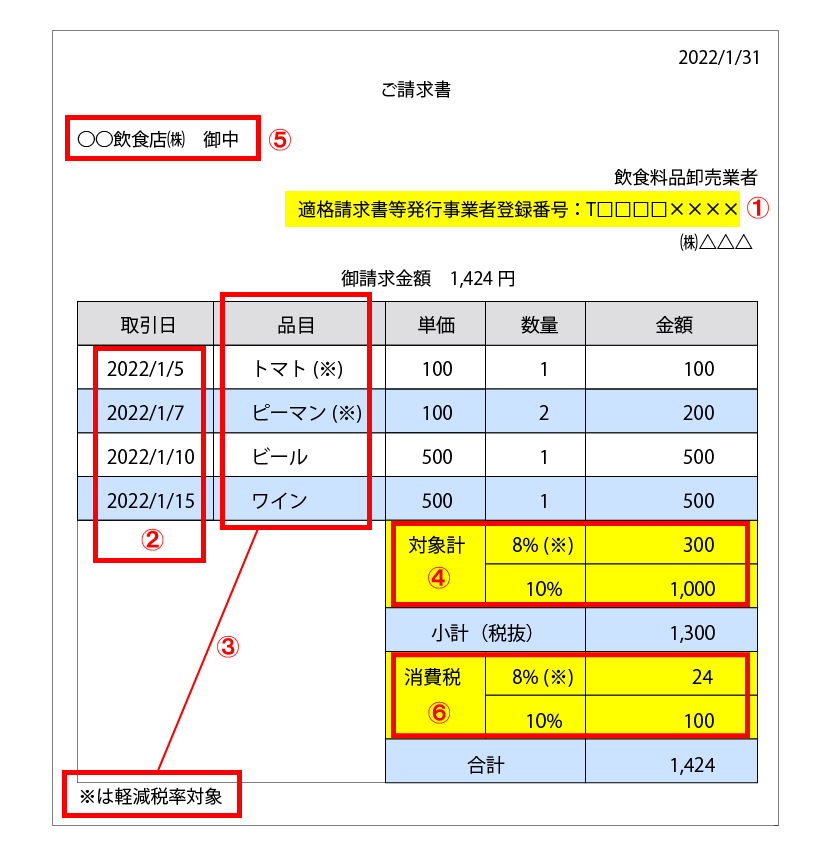

上記の請求書見本に附番している①~⑤が請求書への記載事項となり、具体的内容は次の通りです。

②取引年月日

③具体的な取引内容(軽減税率対象の場合は、軽減税率対象の旨)

④税率ごとの合計税込金額

⑤請求書を受け取る事業者名

現行の制度(2023年9月30日まで)の問題点

現行の仕入税額控除の問題点は、食料品卸売業者が消費税を国に納める必要がない事業者(免税事業者といいます※)の場合、消費者が300円の消費税を支払ったにも関わらず、下図のように国の税収は176円しかないことです。

※免税事業者とは、原則、2年前の課税売上高が1,000万円未満であった事業者をいいます。

インボイス制度(2023年10月1日~)

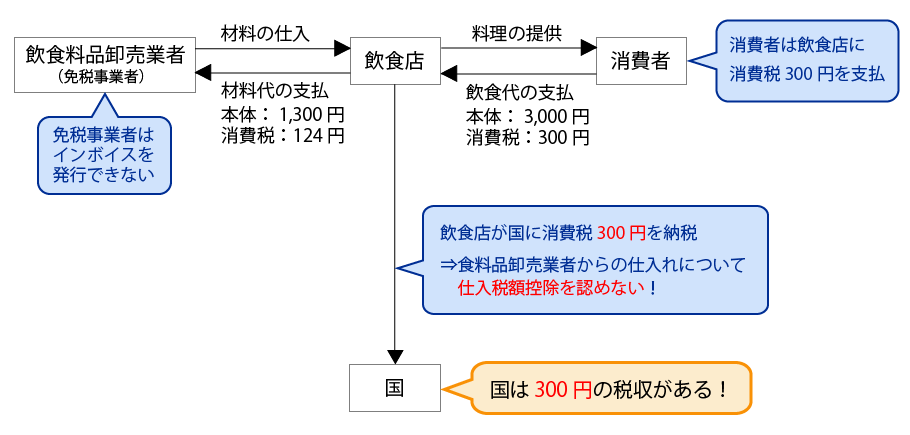

そこで、この問題点を解消するために採用された制度が「インボイス制度」になります。

インボイス制度は、消費税の仕入税額控除を行う際の「請求書の保存方式」の一つです。

2023年10月1日からスタートするインボイス制度では、さきほどの問題点の解決策として、飲食店においてインボイスを発行していない事業者からの材料の仕入れについて、原則、仕入税額控除を認めないこととしました(飲食店側については一定期間の経過措置があります)。

【飲食料品卸売業者がインボイスを発行していない場合】

したがって、飲食店としては免税事業者との取引に問題がでてきますが、この記事ではその論点は割愛します。フリーランスや副業を行っている方はこちらの記事もご参照ください。

インボイス制度~個人事業主やフリーランス、副業にどう関係する?

インボイスの見方(インボイスの記載事項)

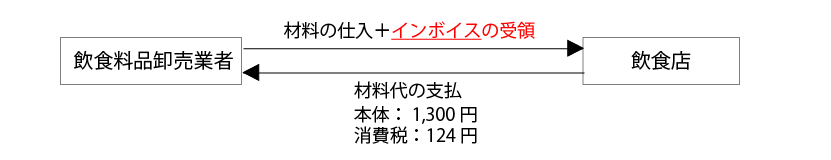

インボイスは現行の請求書と記載事項はほとんど変わりありませんが、決定的な違いは「適格請求書等発行事業者登録番号」の記載があることです。この登録番号の記載があれば、仕入(経費を支払う)側で仕入税額控除ができるようになります。

ビジネスパーソンが経費精算や仕入先からの取引に際して受け取るインボイスのポイントは、この登録番号と下図の④及び⑥になります。なお④が税込金額で表示の場合は、④のみで構いません。

④及び⑥が必要なのは、正確な経費の入力や仕入の計上の観点から適用税率ごとの税込金額が必要になってくるためです。

上記の請求書見本に附番している①~⑥がインボイスへの記載事項となり、具体的内容は下記の通りです。

基本的に現行の制度における記載事項と変わりありませんが、赤字部分が新たに記載事項として加わりました。

②取引年月日

③具体的な取引内容(軽減税率対象の場合は、軽減税率対象の旨)

④税率ごとに区分して合計した対価の額(税抜又は税込)及び適用税率

⑤インボイスを受け取る事業者名

⑥税率ごとに区分した消費税額等

なお、不特定多数の人と取引のあるスーパーなどは、⑤の記載を省略してもよいこととされています。(簡易インボイス)

以上、インボイス制度の背景と、インボイスの見方について、ビジネスパーソンなら最低限知っておきたい知識をご紹介しました。詳しくは会社の経理部などにお尋ねください。

執筆:アタックス税理士法人 コンサルタント 南口 和磨

監修:アタックス税理士法人 社員 税理士・中小企業診断士 鵜飼 潤