新型コロナウィルスの感染拡大により、テレワークやオンライン授業が定着してきました。

おうち時間の増加に伴って、インターネットを利用して投資を始めた人が増えています。

投資には株式や仮装通貨などその種類は多岐にわたりますが、中でも今回は、外国為替を利用して投資をするFX取引にフォーカスし、確定申告時の注意点を説明します。

国内のFX業者を利用する場合と海外のFX業者を利用する場合では取扱いが異なる

FX業者は世界各地に点在しており、インターネットを利用して自由に選ぶことができます。

日本国内のFX業者(以下「国内FX」)、国外のFX業者(以下「海外FX」)のどちらを利用してもFX投資で利益がでれば、確定申告が必要となる可能性があります。

そして、利用したFX業者によっては、得た利益への課税の仕方が異なるため注意が必要です。

(1)確定申告が必要な場合

確定申告は、収入を得ている人全員が行う手続きではありません。

特定の条件に合致する人だけが申告を求められます。

例えば、FX投資による収入しかない方で、年間利益が48万円を超える場合は確定申告が必要になります。つまり、年間利益が48万円を超えないならば確定申告は必要ありません。

また、給与所得がある方(働きながらFX投資をしている方)は、FX投資による年間利益が20万円を超える場合には確定申告は必要ですが、20万円を超えないならば確定申告は不要です。

(2)国内FXを利用して獲得した利益は「申告分離課税」

所得税法上において、国内FXを利用して獲得した利益は、9種の所得(利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得)のいずれにも該当しないため雑所得となります。

さらに、金融商品取引法(以下「金商法」)に基づく金融商品取引業の登録がされている国内FXを利用して獲得した利益は申告分離課税の対象となります。

①申告分離課税の所得税率

申告分離課税の税率は15.315%です。(所得税率と復興特別所得税率の合計)

獲得した利益に対して一律15.315%の納税で済むため、総合課税の適用税率が高い方(15.315%より高い税率が適用される方)ほど得になります。

②損失が出た場合

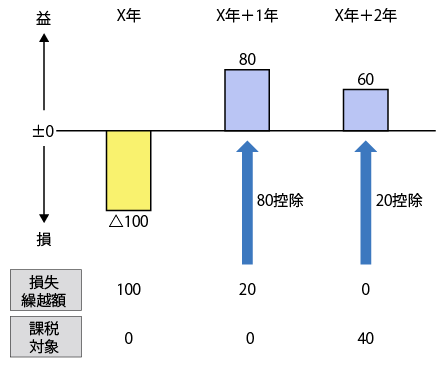

申告分離課税には、損失を最長で3年間繰り越せる制度があります。

例えば、ある年にFX投資で損失を出してしまっても、その翌年で利益を獲得した場合は、繰り越した損失を控除することができる制度です。

(3)海外FXを利用して獲得した利益は「総合課税」

海外FXを利用して獲得した利益は、国内FXと同様で雑所得に該当しますが、基本的に海外FXは金商法に基づく金融商品取引業に登録がされていないため申告分離課税の対象とはなりません。

よって、この場合は総合課税の対象となります。

①総合課税の所得税率

総合課税の税率は、5.105%~45.945%です。(所得税率と復興特別所得税率の合計)

各年の所得金額に応じて税率が変わる超過累進課税制度となるため、獲得した利益の金額が少額であれば5.105%の税金で済む可能性もありますが、多額であれば最大で45.945%の税金が課されることになり利益の半分近くの納税が必要となります。

総合課税の対象となる他の所得が多い方も、最大で45.945%の税金が課されることになります。

②損失が出た場合

海外FX投資で損失を出してしまった場合でも、同年に他の雑所得がある場合は、損益通算することができます。

しかし、他の種類の所得(給与所得や事業所得など)と通算することはできません。

また、国内FXの様に損失を翌年繰越することもできませんので注意が必要です。

おわりに

これまでご説明してきたとおり、どのFX業者を利用するかにより所得税法上の取扱いが異なることはお分かりいただけたかと思います。

既にFX投資を始められた方は、ご自身がどのFX業者を利用しているのかをご確認いただき、正しい申告をしましょう。

一方、これから始められる方は、適用される税率などを考慮してご自身に合ったFX業者を選択しましょう。

また、所得税の申告は自発的に行うものであるため個人に委ねられています。

過去には申告が必要にもかかわらず、失念していたことを税務署に指摘され、所得税の他に多額の無申告加算税や延滞税を納める破目になった事例もあります。

所得税は本来納めるべき税金ですが、無申告加算税や延滞税は正しく申告していれば納めずに済む税金です。正しく申告を行いながら、FX投資に臨んでいただければと思います。

執筆:アタックス税理士法人 コンサルタント 嶋田 伸夫

監修:アタックス税理士法人 社員 税理士 海野 大