ここから数回にわたり、基本的な決算書の見方と、それをどのように中期経営計画に反映させていくかということについて解説していきます。

決算書の見方がわかるとわからないとでは、計画の実行性に大きな差がでます。

中期経営計画の実行性を高めるには、計画のゴールを数字で明確化し、常に進捗状況を検証していくことが必要だからです。

その手だてとなるのが決算書です。

ちょっとした読み取り方のコツで、決算書は会社経営を行っていく上で非常に重要な情報を与えてくれます。

決算書とは何か

決算書は、通常、「貸借対照表」「損益計算書」「キャッシユフロー計算書」という3つの書類で構成されています。

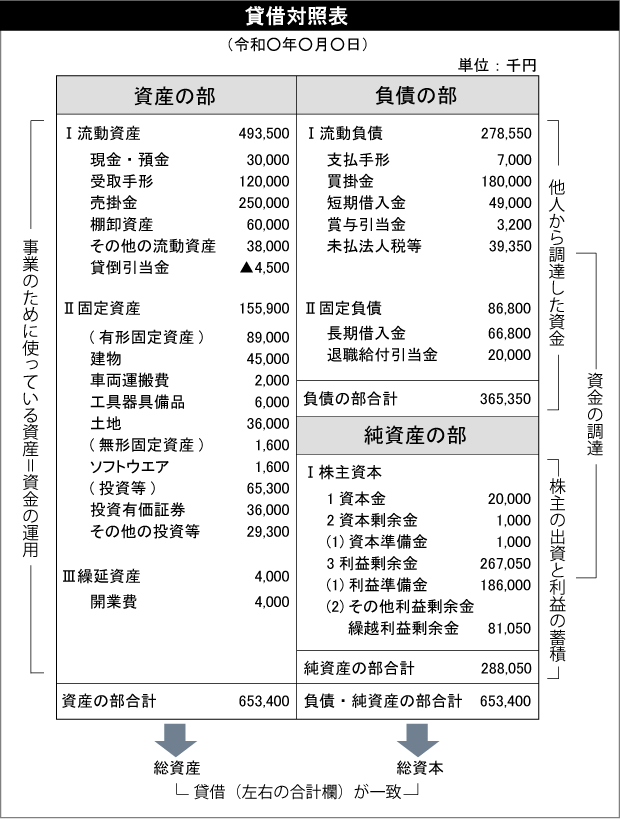

1.決算書「貸借対照表」の見方の基本

B/S (Balance Sheet)ともいい、決算日現在の会社の資産や負債を示します。

貸借対照表は、「資産の部」と「負債・純資産の部」の2つに大きく分けられます。

1つ目の「資産の部」は、会社が所有する資産の明細で、流動資産と固定資産に分けることができます。流動資産には、現金・預金、棚卸資産以外に受取手形や売掛金など一年以内に現金化できる資産が含まれます。

一方、固定資産は、一年を超えて保有するであろう資産で、建物や士地のような不動産は、その典型です。

なお、「資産の部」は、会社の資産の明細ですが、経営者の立場からは、この資産の部を「会社が調達してきた資金の運用形態」と考えるべきです。

例えば固定資産である士地が3,600万円であったとすると、「会社の資金3,600万円を士地に投下して資金運用している」と考えるのです。

2つ目の「負債・純資産の部」は、負債や純資産の明細です。

負債とは返済すべき資金をいい、純資産とは原則、返す必要のない、株主からの出資や過去の利益の蓄積などのことをいいます。

負債は、資産と同じように流動負債と固定負債に分類することができます。流動負債とは一年以内に返済予定の資金をいいます。固定負債とは一年超にわたって返済予定の資金です。

なお、「負債・純資産の部」は、経営者の立場では「会社がどこから資金を調達しているか」と考えるべきです。

例えば、負債に分類される買掛金は、「仕入先から相当の資金を短期的に調達している」と考えるのです。

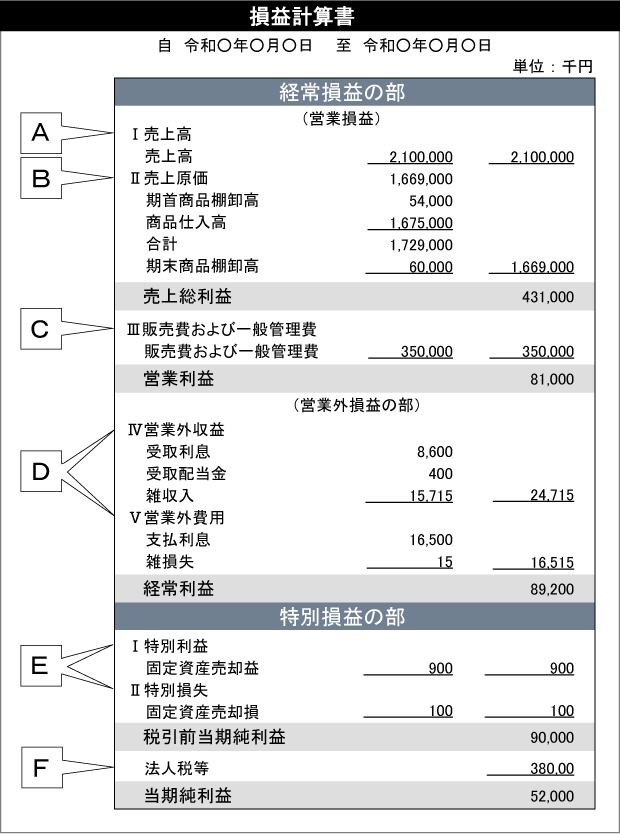

2.決算書「損益計算書」の見方の基本

P/L (Profit and Loss Statement)ともいい、一会計期間で会社がどのようにして、いくら儲けたかを示します。

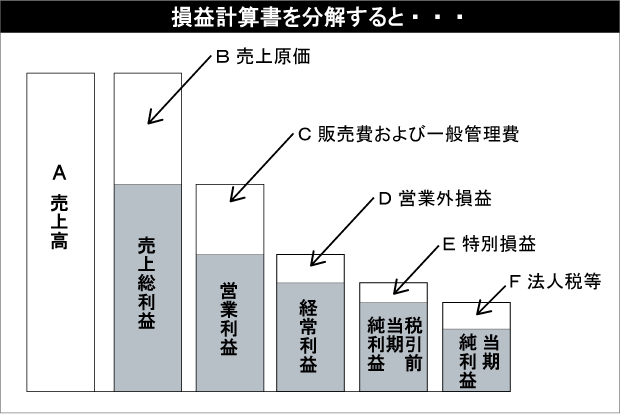

損益計算書では、会社の売上高を、以下(1)~(5)の5種類の利益に段階的に分解し、「どのように儲けたか」を示します。

(1) 売上総利益

売上高から売上原価を引いたもので、「商品または製品そのものの付加価値(=商品力)」を表します。

(2) 営業利益

売上総利益から「販売費および一般管理費」を控除したものが営業利益で、その会社の「本業の儲け」とみることができます。

(3) 経常利益

営業利益に、受取利息、受取配当金、雑収入、および、資金調達コストというべき支払利息など、「本業とは直接関係のない損益項目」を加減したものが経常利益で、「経常的な企業活動で稼いだ儲け」とみることができます。

(4) 税引前当期純利益

経常利益に「臨時的」な利益または損失(例えば、保有有価証券や保有不動産の売却損益等)を加減して算出されます。

(5) 当期純利益

税引前当期純利益から「法人税等」を差し引いた利益で、会社が一定期間に生み出した最終的な成果といえます。

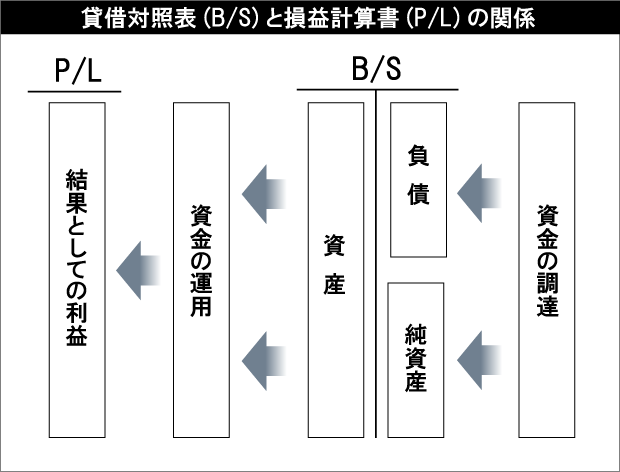

3.「貸借対照表」と「損益計算書」の関係

貸借対照表と損益計算書の関係は、次のように考えます。

会社は事業を行うために他人や株主から資金を調達します。

これが貸借対照表の負債・純資産の部です。

この資金を事業のどこに投下しているのかを表すのが、資産の部です。

この投下資金(=資産)で遂行した事業活動の結果が、利益として損益計算書で表現されます。

このように貸借対照表と損益計算書は、事業そのものを総合的に数字に置き換えたものといえるのです。

4.決算書「キャッシュフロー計算書」の見方の基本

ただし、事業全体をみる場合、貸借対照表と損益計算書だけではわかりにくい部分が、資金そのものの流れです。

例えば、儲かっていても、ボーナスを出したり、法人税を支払ったりする際、一時的に銀行から借り入れをするケースはよくあります。

そこで、一期間の会社の資金の流れを明確化するためにできた計算書が、このキャッシュフロー計算書なのです。

キャッシュフロー計算書では、会社の資金の流れを、

・本業で儲けた資金を表す「営業活動によるキャッシュフロー」

・設備投資や設備等の売却を表す「投資活動によるキャッシュフロー」

・借り入れや返済を表す「財務活動によるキャッシュフロー」

の3つで示します。

本業でどの程度を儲け、その一部を投資に回したり、借入金の返済に回したりといった、会社全体の資金の動きが、キャッシュフロー計算書から読み取ることができます。

中期経営計画を策定・見直したい方はご相談ください(初回面談:無料)

次の記事:中期経営計画の数値目標~どんな数字・指標を目標とするか?

前の記事:ビジネスモデル(商売の仕組み)の検証~自社は何屋か?

「経営講座:中期経営計画」の目次はこちら

筆者紹介

- アタックスグループ 代表パートナー

- 株式会社アタックス・ビジネス・コンサルティング 代表取締役会長

- 公認会計士・税理士 林 公一

- 1987年 横浜市立大学卒。KPMG NewYork、KPMG Corporate Finance株式会社を経て、アタックスに参画。KPMG勤務時代には、年間20社程度の日系米国子会社の監査を担当、また、数多くの事業評価、株式公開業務、M&A業務に携わる。現在は、過去の経験を活かしながら、中堅中小企業のよき相談相手として、事業承継や後継者・幹部社員育成のサポートに注力。

- 林公一の詳しいプロフィールはこちらをご覧ください。