皆さんは会社から受け取る給与明細をじっくりご覧になったことはありますか?

筆者もご多分に漏れず手取り額しか見ないのですが、6月だけは確認することにしています。

その理由は住民税にあります。

給与が上がれば累進課税により所得税が多くなることは知っていても、住民税についてはイマイチそのルールがわからない、という方も多いのではないでしょうか。

そこで今回は、住民税について次のような疑問にお答えします。

※2024年5月21日 令和6年度税制改正により森林環境税や定額減税等について追記しました

①そもそも住民税の計算方法は?

住民税のお話をする前に、まず所得税の徴収について簡単に説明します。

所得税の徴収

サラリーマンの方は、所得税については年末になると会社に年末調整に関する各種書類を提出されていますね。

会社は、年間給与から、基礎控除・扶養控除・配偶者控除などの「人的控除」や、健康保険・介護保険などの「各種保険控除」を差引いた金額(所得)に、累進税率を掛けて年間の所得税を計算し、毎月支払った所得税との差分を年末調整と称して過不足を調整します。

12月給与の手取り額が通常より多かったりしますが、あれは払いすぎた所得税が戻ってきているだけです。つまり所得税は「その年の税金はその年に」清算することになっています。

住民税の徴収

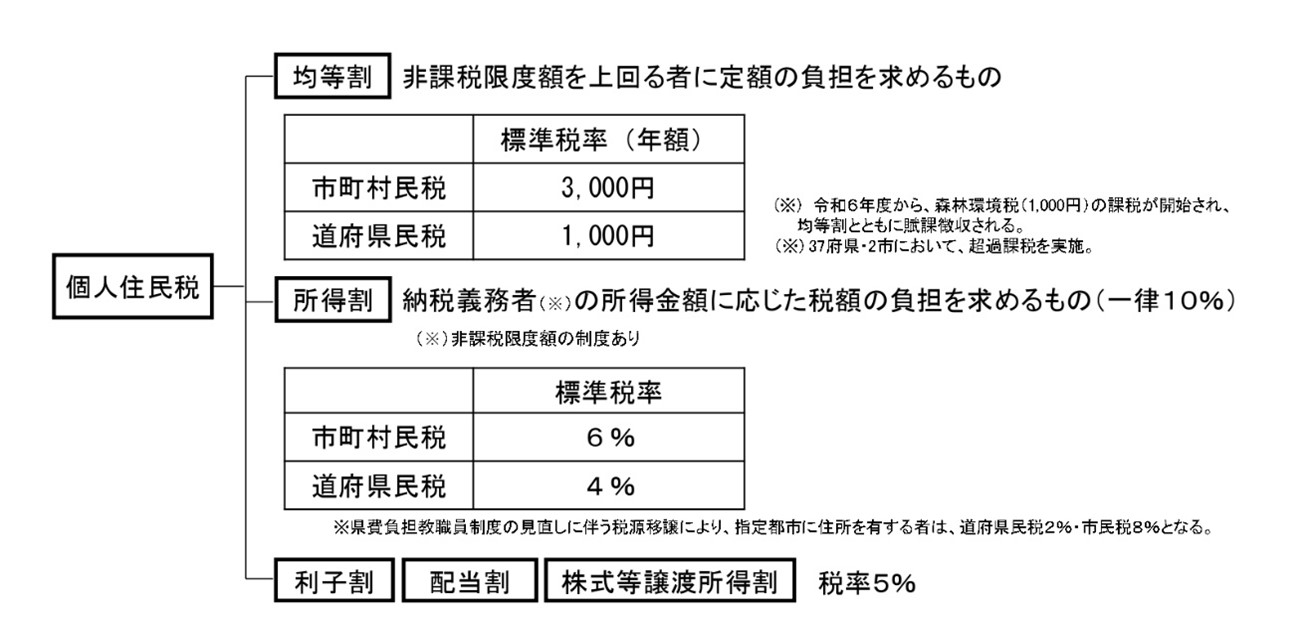

それに対して、住民税は、所得額に応じて課税される『所得割』と、所得金額に関係なく定額で課税される『均等割』がありますが、ともに「その年の住民税はその年には徴収されない」のです。

徴収される時期については、次項で説明しますので、

まず、以下の「所得割」「均等割」の計算方法を確認ください。

- 所得割

人的控除に若干の違いはありますが、基本的に所得税と同様に所得が計算されます。所得に対して10%(道府県民税4%、市町村民税6%)の税率で計算されます。 - 均等割

基本は年間4,000円ですが、森林環境税(1,000円)も上乗せされます。また、自治体によってはさらに300円から1,200円程度上乗せしています。

※出典:財務省ホームページ

住民税には上記のように『利子割』などもありますがこれらは収入を受けるときに徴収されて、差額が入金されています。

②住民税はいつから徴収される?

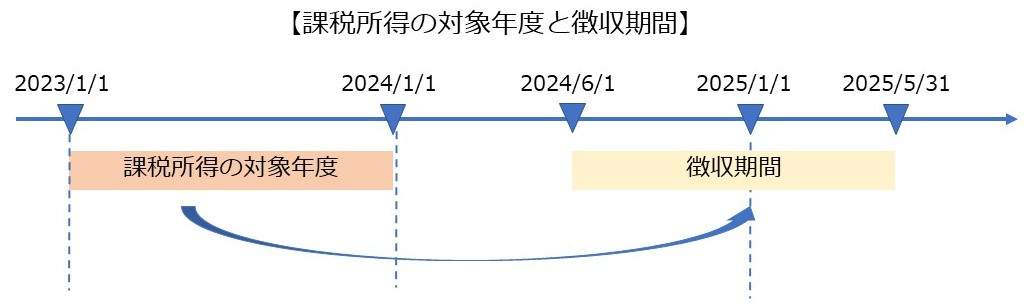

住民税の最も誤解を招く原因は、この「徴収される時期」にあるかもしれません。

所得税は「その年の所得税はその年に清算(確定申告は除く)する」ということで理解しやすいのですが、住民税は「その年の住民税は翌年の6月から翌々年の5月に納税(徴収)する」ことになっています。

つまり、現在天引き(特別徴収といいます)されている住民税は、「前年の所得」にかかる住民税なのです。

例えば新入社員や、退職後で給与がない場合は…

例えば、その年の4月に入社した新入社員がもらう4月分の給与では住民税は0円です(つまり前年の所得がないからですね)。

新卒社員の住民税は「入社2年目の6月から」天引きが始まります。

したがって、2年目に給与が上がらないと手取り額が前年より減るなんてことも起こりえます。

また、退職し給与がなくなっても、前年分の住民税を納付(後述する普通徴収)しなければなりません。

③住民税はどこに払う?

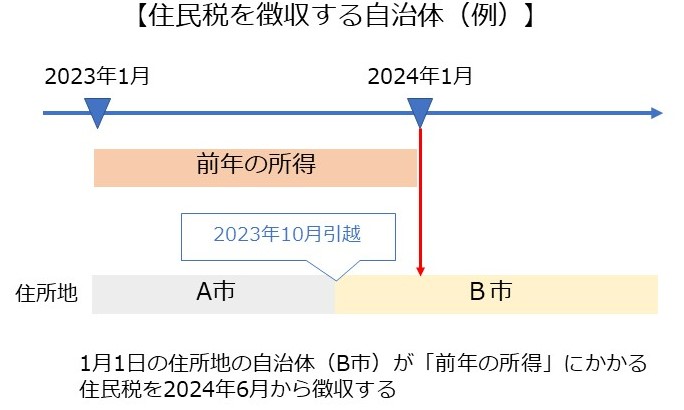

住民税は、居住する自治体の運営費用を負担するものです。

ただ、住所が変わることもありますので、基準日が1月1日と定められていて、基準日にどこに住んでいたかで納税する自治体が決まります。

1月1日の「生活の本拠地」のある自治体に、「前年の所得」にかかる住民税を6月から納めるのです。「生活の本拠地」とは基本的には住民票のある自治体になります。

たとえば、所得年度(1月~12月)の途中に他の県市に引っ越し、翌年1月1日もそこに住んでいたとすると、その1月1日の住所地(引越し後の住所地)の自治体に住民税は納めることになります(図参照)。

④住民税はどうやって払う?

サラリーマンの場合は勤務先が天引きして各地方公共団体への納付を代行していますが、これを「特別徴収」と呼びます。

一方、事業者のように給与所得ではない場合は、6月末迄に一括で支払うかまたは6月、8月、10月、1月に分割して金融機関などで自ら納税することになります。これを「普通徴収」といいます。

なお「普通徴収」は、税務署に申告された確定申告などに基づき、自治体が納税額を決定し、個人宛に納税通知書と納付書を送付します。

前述の退職後無職の方も、前年の所得にかかる住民税は「普通徴収」されますので、納税通知書と納付書が送付されてきます。

⑤自治体によって住民税の高い安いがある?

基本的に住民税は全国一律税率なのですが、自治体の財政状態に応じ「所得割」の税率を0.1%から0.5%の増税または減税を実施しています。

「均等割」については前述のとおりで、年間ベースで数千円ではありますが、地域差があります。

⑥令和6年度の定額減税について

令和6年度税制改正により、令和6年度だけは住民税が減税されます。減税額は(本人+控除対象配偶者+扶養親族の数)×1万円です。

たとえば、ご自身と配偶者(収入無)、子供2人(18歳、10歳)の場合は計4名分×1万円=4万円がご自身の住民税(所得割の部分)から減税されます。

では、減税後の住民税はどのように給与天引きされるのでしょうか。

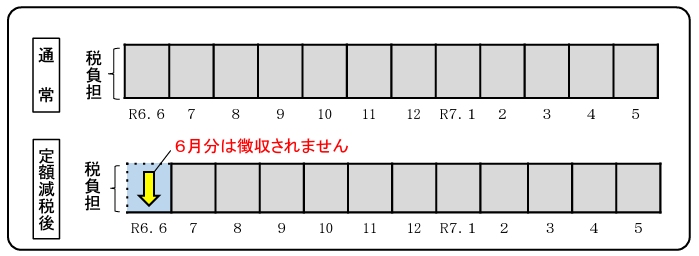

定額減税される場合は、下記の図のように、6月の徴収はせずに、7月から翌年5月の11か月間で均等に住民税を徴収します。

※出典:総務省ホームページ

なお、定額減税は本人の合計所得が1,805万円(給与収入では2,000万円)を超えると適用されません。所得が高い方など、定額減税の対象外になっている人は通常通り6月から住民税の徴収が始まります。

ところで、扶養親族が多いと減税額も多くなるため、減税額が住民税よりも多くなってしまい、引ききれない場合もありますよね。

その場合は、住民税だけでなく、所得税の定額減税(人数×3万円で計算した減税額)も合わせたところの、定額減税しきれない「見込額」(1万円未満切り上げ)を計算して、給付金として支給されます。

いったんは「見込額」での支給になるため、年末に令和6年分の年末調整を終えてみて、その結果の所得税と住民税とで定額減税額を精算してみると、さらに給付金を追加でもらえる場合もあるかもしれません。

このように、所得税も絡んできてややこしい扱いになるのですが、該当しそうな方はぜひご自身の減税額を確認されてみてはいかがでしょうか。

まとめ

このようにサラリーマンの場合、給与明細の住民税の額が毎年6月に変わっていますので、皆さんも把握しておくとよいでしょう。

最後に本記事のまとめを記載しておきます。

- 「所得割」及び「均等割」で税額が計算される。

- 「所得割の税率」や「均等割の金額」はほぼ全国共通だが、自治体により若干(年間数千円)差がある。

- 所得年度(1月~12月)が終了した翌日1月1日時点の住所地が納税自治体。

- 給与天引きの「特別徴収」の場合、前年所得にかかる分を、翌年6月~翌々年5月に天引きで徴収。

- 事業者などの「普通徴収」の場合、前年所得にかかる分を、納税通知書に基づき一括または分割して金融機関などで自ら納税。

- 令和6年分の住民税は定額減税が適用される。その場合は6月の徴収はなく、減税後の住民税を7月~5月の11か月間で均等に徴収。

- 定額減税額が住民税よりも多いと給付金が支給される。

※自治体の条例によって取り扱いが変わる場合がありますので、疑問がありましたらお住いの市町村にお尋ねください。

アタックス税理士法人 税理士 石川 美穂

名古屋市立大学大学院終了後、新卒で入所。以来、中堅中小企業を中心に顧客担当し、法人税から資産税まで幅広く経験を重ねてきた。顧客への親身な対応を心がけ、相談しやすい税理士であるとともに、課題解決までご支援できるよう、日々邁進している。