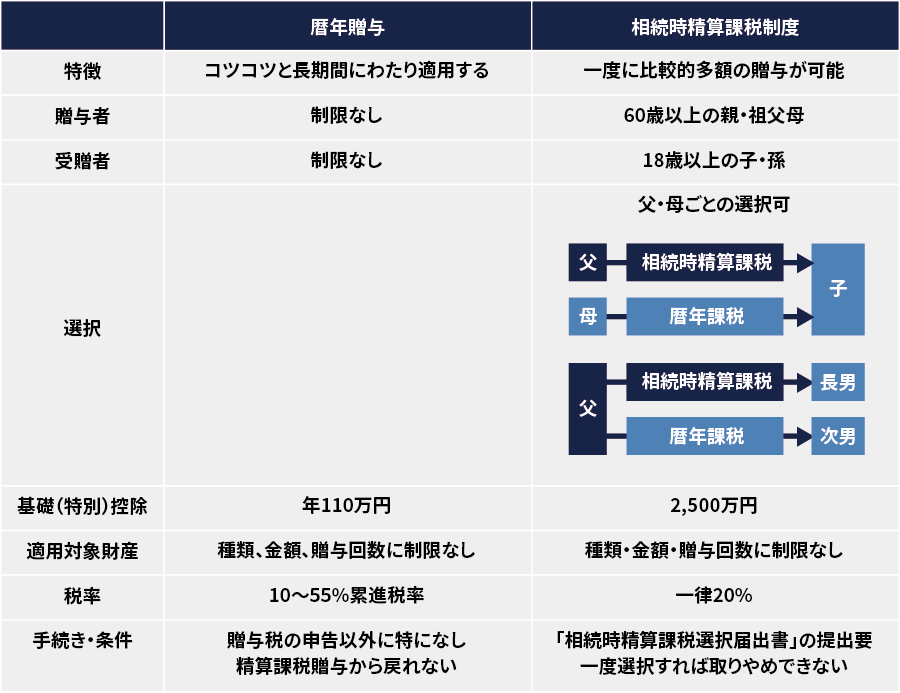

暦年贈与の活用

暦年贈与は、多くの方がご存じの一般的な贈与で、主な内容は次のとおりです。

- 贈与する人、贈与を受ける人のいずれにも制限はありません。

- 贈与する財産の種類、金額、回数に制限はありません。

- 年間110万円の基礎控除があり、これを超える部分に贈与税がかかります。

金額が大きくなるほど税率も高くなる累進税率になっています。

累進税率であることから1年で大きな贈与を行うことはできませんが、コツコツと長期間にわたって計画的に活用することで大きな効果を得ることができるのが暦年贈与の特徴です。

図表 贈与制度の概要

相続時精算課税制度の活用

相続時精算課税制度の概要

相続時精算課税制度は親から子への早めの財産承継を促すことを目的として2003年に創設されたもので、上手に活用すれば後継者への自社株承継に大いに役立ちます。

相続時精算課税の主な内容は次のとおりです。

- 60歳以上の親や祖父母から18歳※以上の子や孫が贈与を受ける場合に適用できます。

※令和4年(2022年)4月1日~相続時精算課税制度の年齢基準は20歳以上から18歳以上に改正されました。 - 贈与する財産の種類、金額、回数に制限はありません。

- 2,500万円の特別控除枠に達するまでは贈与税はかかりません。

これを超えた部分に一律20%の税率で贈与税がかかります。 - 税務署への届出が必要です。

- また、いったん選択したら取りやめることはできません。

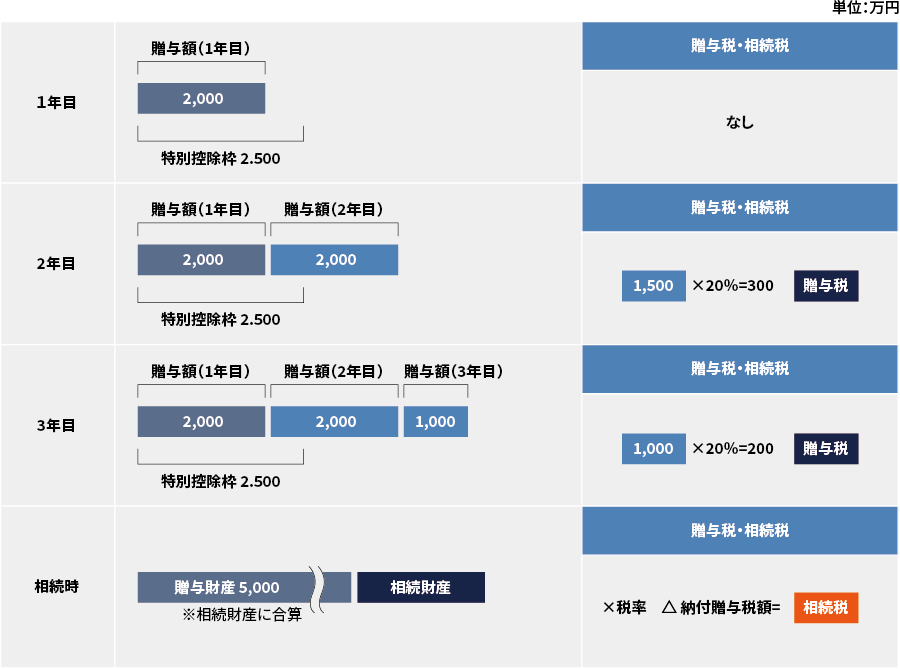

相続時精算課税制度の計算例

1年目と2年目で各2,000万円、3年目で1,000万円、合計5,000万円の贈与を受けたときに贈与税がどうなるのかを次の図表にまとめました。

1年目は特別控除枠(2,500万円)の範囲内で贈与税はかかりませんが、2年目は累計で2,500万円を超えた1,500万円に対して、3年目は贈与を受けた金額そのものに贈与税がかかることになります。

ただし、相続時には「相続時精算課税を適用して贈与した財産」は「相続財産」に合算され、相続税がかかります。

(参考:暦年贈与の場合、3年以内に贈与された財産だけが「相続財産」に含められる。)

その相続税から「相続時精算課税による贈与税」を差し引いて、最終的な相続税額が計算される仕組みです。

図表 相続時精算課税制度の計算イメージ

相続時精算課税制度活用のポイント

それでは、どのような場合にメリットがあるのでしょうか?

相続時精算課税を活用して自社株の承継を進めるときのポイントを確認しておきましょう。

自社株の早期移転に有効

暦年贈与は、基礎控除額が少なく、これを超えれば累進税率により贈与税がかかりますので、大きな金額を一度に贈与した場合には多額の贈与税を負担しなければなりません。

相続時精算課税は年齢制限などの要件はありますが、非課税枠が大きく、これを超えても20%の税率ですから、比較的多くの自社株を早期移転させることが可能です。

好業績の会社の自社株に有効

相続時精算課税は、好業績が予想される会社の自社株に活用するのが効果的です。

この制度を適用した贈与株式は相続財産に合算されますが、合算される金額は相続時点の価額ではなく贈与を受けた時の価額です。

したがって、贈与後に好業績が継続し、株価が大きく上がったとしても、その増加部分に対する相続税相当額が節税できることになります。

ただし、この節税効果はあくまで株価が上がる前提ですから、思わぬ業績悪化等で株価が下がった場合には逆効果になりますので、慎重に検討したうえで選択することになります。