企業のデジタル化(IT化)が進む中、税務行政においてもデジタル化を推進する動きが広まり大いに活用されています。

税務調査では、対象をAIやデータ分析で抽出し効率的かつ効果的な調査対応を行うようになっています。

調査対象となった会社は、調査日程が決まり次第、あらかじめ申告内容を見直しておく必要がありますが、今回は見直すべきポイントについて解説します。

3期分の申告内容見直しと説明準備のポイント

税務調査は5期分を調査対象とすることができますが、通常は3期分を対象として、問題があれば5期分まで遡ることとなります。

したがって、事前に申告内容の見直しをする場合は、3期分を対象とします。

申告内容を見直す目的は、調査時に申告内容を適切に説明できるようにするためであり、間違いを見つけ出すことが目的ではありません。

これは、税務調査では、申告書の誤り(非違事項)について立証責任の大部分が国税当局側にある一方、調査官の質問検査権(国税通則法第74条の2)における対応の範囲において、会社(納税者)側には申告内容の説明責任(国税通則法第128条)が課されているからです。

尚、日々の取引については日ごろから携わっているので敢えて準備する必要はないでしょう。

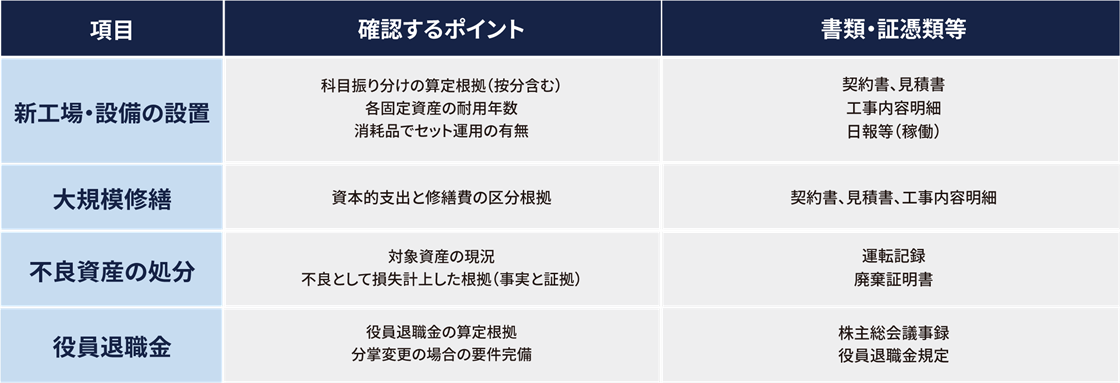

むしろ、決算時の調整項目や、その時々の特殊事項について、どのような事実に基づいて検討し判断、処理したのかを、資料とともに説明できるようにしておくべきです。(例:新工場・設備の設置、大規模修繕、不良資産の処理、特別損失等)

また、各期の特徴的な事項を把握するには、各期の決算書を比較して増減を確認することが有効な手段となります。

ちなみに、調査官も調査対象期間の勘定科目毎の比較資料を所持していますので、同じ視点で決算数値を確認することができます。

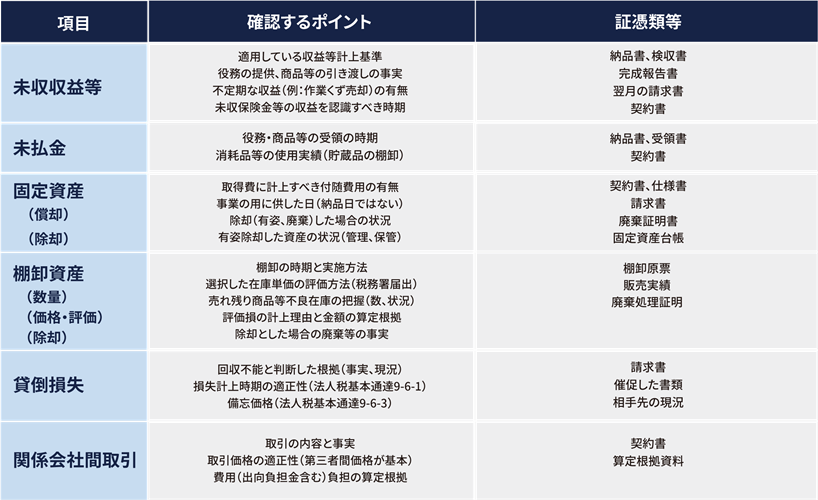

決算調整項目等の主なもの(関係会社関連含む)

特殊事項の例

決算書の比較で見直す科目等

売上、売上原価、在庫

②費用の増加(減少の場合は前期)

資産計上にかかわるもの・・・修繕費、消耗品費、支払手数料、保険料等

交際費にかかわるもの・・・福利厚生費、会議費

③負債項目の増加

収益の計上時期にかかわるもの・・・前受金、預り金(保証金)

費用の計上時期にかかわるもの・・・未払金、未払費用

④資産項目の減少

収益の漏れにかかわるもの・・・売掛金、未収入金、未収利息

費用の過大計上にかかわるもの・・・前払費用、保険積立金

修繕費と資本的支出の区分や、福利厚生費・会議費の他勘定交際費との区分は、事実を税法の視点で評価し損金性を判断する必要があるため、基準となる通達等に基づいて説明できるようにしておきましょう。

また措置法の特別償却や税額控除を適用している場合、調査官は必ず適用要件の確認をしますので、見直しておくとよいでしょう。

まとめ

申告内容の見直し以外にも、過去の調査で問題となった事項についての検討や、調査時における社内での役割分担等も、事前に打ち合わせしておくことが重要です。

アタックス・ビジネス・セミナーでは、税務調査の実践的対応法を、重要事例を取り上げながら解説します。

皆さまの実務にお役立ていただける内容となっておりますので、こちらからぜひご参加ください。

筆者紹介

- アタックス税理士法人 代表社員 税理士 愛知 吉隆

- 中堅・中小企業から上場企業に至るまで、アタックス税理士法人名古屋事務所の税務顧問先の業務執行責任者として、税務対応のみならず、事業承継や後継者支援、企業の成長支援等の課題や社長の悩みに積極的に携わっている。またその傍ら、金融機関や商工会議所等主催のセミナー講師を多数務め、どんな難しい内容も分かりやすく解説し、軽快な語り口は決してポイントを外さないと好評である。幅広い知識を武器に“社長の最良の相談相手”として活躍中。