会計を専門とする経営コンサルタントとして25年、多くの中堅中小企業の業績管理制度構築や業務改善、事業再生等をサポートしてまいりました。

仕事がら決算書をみせて頂く機会が多くあります。

経験が浅いころは、決算書の読み込みに四苦八苦していましたが、最近は苦にならず、かなりスムーズに財務状況と経営課題の勘どころがつかめるようになりました。

何故かというと、私なりに決算書の読み方を統一したからです。

この決算書の読み方は業種や会社規模を問わずに使え、読み方を統一しているので、ここはいい点だな、ここが悪い点かな、とこれまでの経験と対比しながら数値を読み解くことができます。

今回は、その私なりの決算書の読み方を紹介したいと思います。

決算書で最初にみるところ

皆さんが決算書を見る時に、最初にみる数値はどこでしょうか?

私の場合、まず自己資本比率に着目します。

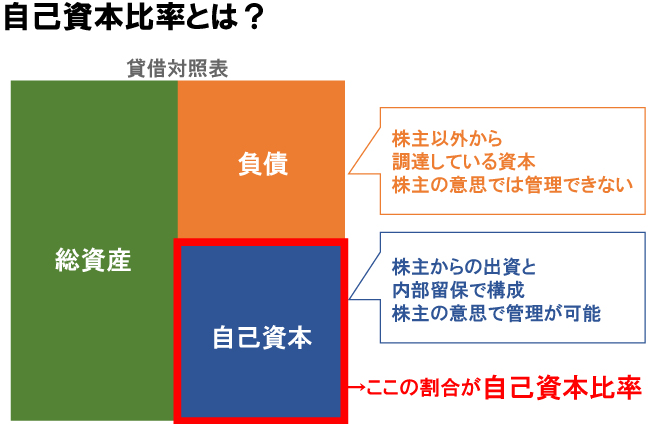

総資産 = 純資産(自己資本) + 総負債(他人負債)

自己資本比率とは、会社が運用している総資産のうち何%を自己資本で調達しているのかを示す指標です。自己資本は、主に株主から出資額と内部留保で構成されており、株主の意思で管理できる資本となります。

中堅中小企業の場合、株主と経営陣が一体となっている会社も多く、株主と経営陣の意思で管理できる資本とも言えます。

一方、自己資本以外は負債(他人資本)で調達していることになります。

負債とは、株主以外から調達している資本であり、これは株主の意思では管理できず、返済期日がきたら返済しなければなりません。また、株主以外から資本を調達する場合は利息がつく場合があり有利子負債と呼ばれています。

最初に自己資本比率をみる意味

私が最初に自己資本比率を確認する理由は、会社が誰のものなのかを確認したいからです。

自己資本比率が高い場合は、株主および経営陣が自由に経営できる会社です。

一方、自己資本比率が低く、負債の中でも有利子負債が多い会社の場合、その有利子負債が返済できるだけの収益力があるかを確認します。

この収益力を確認する方法は、有利子債務償還年数をつかいます。

有利子負債償還年数は、現在の収益力で有利子負債が何年で返済できるのかを意味します。厳密に償還年数を計算する場合はフリーキャッシュフロー(※)を計算するのですが、すばやく償還年数を計算したい場合は、簡便的に経常利益を用います。

有利子負債償還年数が短い場合、償還能力が高いので株主および経営陣が自由にできる会社だと理解します。

しかし、この償還年数が長い場合、特に10年を超えてくると有利子負債の提供者(金融機関等)との関係性が重要になってきます。

自己資本比率は高いとよいとは限らない

それでは、自己資本比率はどれくらいが適正なのでしょうか?

よく30%とか50%とか最低限15%以上といった基準や統計資料等で業種別の優良企業の平均値が公表されていますが、適正値はその会社の財務戦略によって変わってきます。

有利子負債と自己資本では調達コストが変わります。

有利子負債の調達コストは金利(厳密には税引後)であり、例えば公表されている長期プライムレートだと1%代ですので調達コストは低くなっています。有利子負債は返済が約束されているためリスクが低く、その分、調達コストも安くなります。

一方、自己資本は返済の約束がなく、経営リスクもあるため調達コストが高くなります。日本の株式市場に投資をしている投資家の期待収益率(過去50年平均)は6%程度といわれています。これは、企業側からみれば6%のコストがかかることを意味します。おそらく中堅中小企業の株主や経営陣は経営リスクが高い分、もう少し高い利回りを期待するのではないでしょうか。

調達コストの高い自己資本のみに頼るのでなく、調達コストの安い有利子負債も活用して必要とする資金を調達することができれば、より多くの資金が集まりますし、調達コストも安くなります。これが財務レバレッジ効果といわれているもので、必ずしも自己資本比率が高ければよいわけではない理由の一つです。

財務戦略上、会社として自己資本比率の現状把握や目標設定は重要です。

決算書の最初の確認点のまとめ

このように、私は決算書を最初に見る時は、自己資本比率をみてから、有利子負債償還年数を確認するようにしています。

自己資本比率が低く、有利子負債の償還年数が長い場合は償還年数を短くするための視点が、自己資本比率が高く、有利子負債の償還年数が短い場合は事業成長余力の視点が重要になってきます。

決算書をみるにあたり、最初に自己資本比率を把握し、資本調達構造のリスクを把握することで、それ以降の分析の仕方や経営課題へのアプローチの仕方が大きく変わってくるのです。

アタックスグループでは、ファイブステップ(調査分析→問題発見→課題整理→改革提案→実行支援)コンサルとして中堅中小企業の経営改善に関する様々なお悩みに対し、現状分析から課題解決のためのご支援を行っています。

こちらからお気軽にご相談ください。

筆者紹介

- 株式会社アタックス・ビジネス・コンサルティング 代表取締役社長

中小企業診断士 池ヶ谷 穣次 - 1993年 静岡県立大学卒。MBA。中堅中小企業の経営管理制度・管理会計制度構築サポート、事業再生サポート、財務・事業デューデリジェンス業務、M&Aサポート、株式公開支援、月次決算支援業務等に従事。システムエンジニア時代に得たシステム思考を応用し、経営者・経理責任者の参謀役として活躍中。

- 池ヶ谷穣次の詳しいプロフィールはこちらをご覧ください。